12月6日,中国人民银行发布消息,将于12月15日下调金融机构存款准备金率0.5个百分点。记者梳理发现,这是今年内第二次降准,相较于7月全面降准释放的约1万亿元长期资金,本次降准共计释放长期资金约1.2万亿元。这次下调对你我有何影响呢?

降准是做好跨周期调节

“选择在当前时点进行降准,体现了货币政策做好跨周期调节。”中国民生银行首席研究员温彬说,今年三季度,我国经济增长开始降速,GDP同比增长4.9%,环比仅增长0.2%,经济出现了新的下行压力。“虽然完成今年的经济增长目标压力不大,但对于明年而言,经济工作面临不小的压力和挑战。在今年收官和明年开局之际,进行降准有助于缓解经济下行压力,平滑经济增长曲线,不仅有空间,而且有必要,这是做好跨周期调节的应有之意。”温彬如是分析。

光大证券金融业首席分析师王一峰认为,“与7月份相比,本次降准更能被市场所预期和认知,表现为:第一,国内疫情仍然呈现散发状态,对产业链、供应链体系上的小微企业冲击持续存在;第二,国际市场能源价格大涨,国内电力、煤炭供需持续偏紧,一些地方出现拉闸限电,今冬明春电力、煤炭供求矛盾较为突出;第三,部分房企现金流风险加大,造成房地产市场震荡,投资需求不振;第四,临近年末,房企牵涉到的上下游产业链经营性债权偿债压力提升,加之中小企业在疫情反复零散性冲击下,生产经营压力加大,涉及农民工工资等‘保民生’领域问题较为突出。因此,本次再度提及降准,其政策目标较为明确,即‘托底宏观经济、护住中小企业基本盘’。”

如何影响股债汇楼市?

从近年来几次降准后上证指数的表现来看,上涨概率更大。12月6日,在降准消息尚未公布时,A股早盘在证券、银行、保险等大金融股的带动下一度冲高,但随后逐渐回落。截至收盘,上证指数跌0.5%,收于3589.31点。

“可以每年降低金融机构资金成本150亿,释放长期资金1.2万亿,对于稳定经济增长有重要作用,对于资金紧张的部分行业起到缓解的作用,对于房地产市场健康稳定发展也有正面意义,短期可以起到对冲或者局部对冲美股泡沫爆破对A股的不利影响。”英大证券首席经济学家李大霄表示。对于具体板块而言,李大霄认为,一般而言,降准对银行股的影响往往偏负面:一是令市场担忧经济基本面恶化,导致银行股承压。二是尽管有助于改善银行负债成本,但市场也担忧监管会引导贷款利率下行让利实体经济,进而造成NIM(净息差)承压。

本次降准将对债市产生何种影响?东方金诚分析师王青认为,以10年期国债收益率为代表的主要市场利率还有一定下行空间。由于此前市场对降准与否存有疑虑,现在预期差得到校正,各类市场利率面临重新定价。但考虑到7月降准完全超出市场预期,而本次降准前市场对于年内再度降准的可能性讨论已久,并已部分定价,估计此次降准在带动市场利率下行幅度方面或不及7月。“考虑到当前及未来一段时间我国出口将延续较高增速,人民币有望保持强势运行状态,本次降准不大可能给人民币汇价带来明显的贬值压力。”王青认为,本次降准有可能适度抑制人民币过快升值,为出口企业提供更为稳定有利的汇率环境。

对于此次降准对楼市的影响,易居研究院智库中心研究总监严跃进表示,实际上在今年下半年,一些银行面临压力,资金配置能力明显受影响。尤其是在此前房贷收紧的情况下,银行无钱可贷或者贷款节奏明显放缓。而现在降准的情况下,银行的信贷配置能力增强,对于合理合规的一手房认购、二手房认购、首套房认购、二套房认购、租房消费、开发领域、并购领域、装修领域等八类房地产贷款需求,可以给予充足的保障,能够真正促进房地产市场的活跃和更稳健发展。

未来仍有降准或降息空间吗?

在本次全面降准落地后,考虑到春节影响,以及明年1月到期MLF也有5000亿,是否还需要再降准?中国人民大学财政金融学院副院长张成思表示,近期(至少2022年一季度之前)没有继续降准的必要。另外,在利率方面,贷款市场报价利率(LPR)已连续19个月按兵不动。11月22日,中国人民银行授权全国银行间同业拆借中心公布,11月贷款市场报价利率(LPR)1年期LPR为3.85%,5年期以上LPR为4.65%,这意味着,LPR报价自2020年4月以来,已连续19个月保持不变。

降准如期落地,后续是否会有降息?对此,张成思有三点判断:一是通过利率放松刺激总需求的必要性正在提升。从稳定房地产市场销售、护住中小企业基本面、保障民生领域的角度出发,通过利率放松刺激总需求,防止经济滑出合理区间,进一步缓释房地产市场风险形成的衍生效应,仍有一定必要;二是连续降准从负债成本端对LPR形成的累积效应需要关注。若本次降准如期落地,在继续运行一段时期后,不排除累积效应触发LPR出现5BP步长的调整;三是不用过于担心降息造成人民币汇率承压。我国在利率和汇率两个渠道上缓冲空间仍大,短期内不太会成为货币政策的制约。即便我国采取降准降息政策,人民币汇率出现适度贬值,形成“法准、LPR、汇率”三降格局,资本外流压力也相对可控,更有利于货币政策“以我为主”来促进经济稳定增长。

张成思认为,本次降准意味着短期内不会有政策性降息,原因在于,本次降准有望带动LPR报价下调,从而在降低贷款利率方面起到代替政策性降息(直接下调MLF利率)的作用,这有助于央行节省货币政策空间,以应对未来可能出现的宏观经济波动。

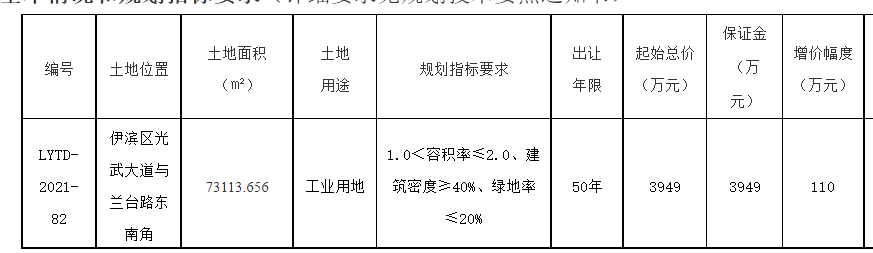

央行决定降准0.5个百分点

释放长期资金约1.2万亿元

中国人民银行6日宣布,决定于2021年12月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。此次为全面降准,共计释放长期资金约1.2万亿元。

中国人民银行有关负责人介绍,除已执行5%存款准备金率的部分县域法人金融机构外,对其他金融机构普遍下调存款准备金率0.5个百分点。同时,考虑到参加普惠金融定向降准考核的大多数金融机构都达到了支农支小(含个体工商户)等考核标准,政策目标已实现,有关金融机构统一执行最优惠档存款准备金率,这样此次降准共计释放长期资金约1.2万亿元。本次下调后,金融机构加权平均存款准备金率为8.4%。

专家表示,降准可保持流动性合理充裕,同时有效增加金融机构支持实体经济的长期稳定资金来源,增强金融机构资金配置能力。此举有利于加强跨周期调节,优化金融机构的资金结构,更好支持实体经济。在人民银行有关负责人看来,降准能够引导金融机构积极运用降准资金,加大对实体经济特别是中小微企业的支持力度,并降低社会综合融资成本。据介绍,此次降准可降低金融机构资金成本每年约150亿元。

此次降准是否意味着稳健的货币政策取向发生改变?对此,人民银行有关负责人明确表示,稳健的货币政策取向没有改变。此次降准是货币政策常规操作,释放的一部分资金将被金融机构用于归还到期的中期借贷便利(MLF),还有一部分被金融机构用于补充长期资金,更好满足市场主体需求。人民银行坚持正常货币政策,保持政策的连续性、稳定性、可持续性。

人民银行表示,将继续实施稳健的货币政策,坚持稳字当头,不搞“大水漫灌”,兼顾内外平衡,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,加强跨周期调节,统筹做好今明两年宏观政策衔接,支持中小企业、绿色发展、科技创新,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。(重庆商报-上游新闻记者 郭欣欣)

-

深圳一男子加油站拔油枪点燃后逃跑 警方已介入调查纵火人员已锁定

头条 21-12-17

-

这位感动千万抖音网友的河南“留虾女孩” 入选央视年度短片《2021看见笑容》

头条 21-12-17

-

泪目!95岁妈妈病床前亲吻74岁生病的女儿 网友:孩子不管多大都是妈妈的宝贝

头条 21-12-15

-

川妹子抽中50颗榴莲直呼吃不完!网友:可以共享你的负担吗?

头条 21-12-15

-

河南省政府发布2022年元旦放假通知

头条 21-12-15

-

濮阳市聚碳新材料产业联盟成立

头条 21-12-15

-

周口机场预计什么时候建好?都有到哪些城市的航线?官方回复来了

头条 21-12-15

-

预计明年超50家企业回归,瑞银称中概股H股上市将继续升温

头条 21-12-15

-

新乡发现一境外输入奥密克戎病例密接者,活动轨迹公布

头条 21-12-15

-

河南:中药配方颗粒不得在医疗机构以外销售

头条 21-12-15

-

中原环保完成发行5亿元超短融,利率2.95%

头条 21-12-15

-

南阳市政府将与中车四方所在新能源装备等领域开展深入合作

头条 21-12-15

-

郑州出台新措施:公租房可“掌上”缴租秒办理

头条 21-12-15

-

国家统计局:11月社会消费品零售总额增长3.9%

头条 21-12-15

-

中国11月规上工业增加值同比增长3.8%

头条 21-12-15

-

1207万!全年就业超额完成预期目标

头条 21-12-15

-

河南凯旺科技公开发行2396万股新股,获6321.47倍申购

头条 21-12-15

-

事关货币政策、房地产、全面注册制,一行两会划定明年工作重点

头条 21-12-15

-

隔夜欧美·12月15日

头条 21-12-15

-

多部委密集部署明年工作!三大看点值得关注

头条 21-12-15

-

立方风控鸟·早报(12月15日)

头条 21-12-15

-

医药巨头今日登陆科创板!高瓴重仓"陪伴",引入"绿鞋"机制

头条 21-12-15

-

皮海洲:临门一脚踏刹车!龙竹科技终止转板说明了什么

头条 21-12-15

-

立方风控鸟·晚报(12月14日)

头条 21-12-14

-

成渝地区双城经济圈建设2022年拟推进160个重大项目,投资约2万亿元

头条 21-12-14

-

总投资额超百亿!中建七局接连中标两个EPC总承包项目

头条 21-12-14

-

2022年部分地方债提前下达,财政提前发力稳经济

头条 21-12-14

-

信阳华信投资集团10亿元中票完成发行,利率3.70%

头条 21-12-14

-

新强联拟择机出售所持明阳智能股票

头条 21-12-14

-

洛阳新强联拟亿元入股山东拟IPO公司,持股4.50%

头条 21-12-14

-

焦作在这场推介会上现场签约28个项目,总投资240亿元

头条 21-12-14

-

河南7种轻微交通违法可免罚

头条 21-12-14

-

广州高校发现古墓考古专业出动!网友:这不巧了嘛!毕业论文自己找来了

头条 21-12-14

-

浙江乐清民警自曝37岁未婚救下轻生女子 网友:一定要最爱自己

头条 21-12-14

-

画面感太强!主人出差猫咪打开水龙头把家淹了 网友:当然是原谅它

头条 21-12-09

-

8岁双胞胎姐妹玩捉迷藏捡到20万摆地摊妈妈报警找失主 网友纷纷点赞

头条 21-12-08

-

女子9楼坠落紧紧抓住7楼防护窗所幸有惊无险!网友:不幸中的万幸啊

头条 21-12-07

-

江西一年级萌娃穿航天服走方阵 网友:可可爱爱的小小航天员

头条 21-12-06

-

女子精心养了半年的盆栽竟是塑料做的 网友:这是做的有多真

头条 21-11-30

-

河南郑州一女子怀上八胞胎!医生一句话说出罕见原因 全家又喜又忧

头条 21-11-26

-

央视新闻AI手语主播正式亮相!网友:专业!第一反应就想到了朱广权

头条 21-11-25

-

网信办:严防违法失德艺人“曲线复出” 营造积极健康向上的网络环境

头条 21-11-24

-

神奇!女子用砂锅煮绿豆粥自动吐皮 网友:这个锅好“懂事”

头条 21-11-23

-

湖南一怀孕老师晕倒学生们立刻化身“闪电侠”飞奔相救

头条 21-11-23

-

26岁癌症女孩刷单被骗23万救命钱 想挣外快结果救命钱打了水漂

头条 21-11-23

-

河南郑州六旬白发教授夜访男寝教微积分:都追到宿舍再学不会就对不起老师

头条 21-11-19

-

男子捡枪上交进门瞬间吓坏警察迅速拔枪警戒 网友:进门倒是说一声啊

头条 21-11-19

-

硬核!男子酒后执意开车被兄弟卸掉轮胎 网友:这才是真朋友啊!

头条 21-11-18

-

撒贝宁时隔4年回归主持今日说法 网友激动喊话:“爷青回”

头条 21-11-18

-

广州一流浪猫被五星级酒店收留凭实力找到长期饭票 每天吃米其林星级员工餐

头条 21-11-17

-

考研冲刺倒计时大学生拿灯管学习?消防员蜀黍顺着网线找来了!

头条 21-11-16

-

经商奇才!长春女子为南方人雪地代写6天赚300元 网友:雪起码得分三成

头条 21-11-16

-

实用又好看!陕西渭南村民在院墙上栽满仙人掌防盗 网友:真的很好看~

头条 21-11-15

-

果农“为国家做研究”捐橘子 网店老板找到了!老板:大家理性消费

头条 21-11-15

-

大乌龙!星空灯下男子捧花告白跪错人 网友:社死现场!

头条 21-11-15

- 《全国普通高校本科教育教学质量报告(20202021-12-20

- “中小学教师的负担也要真的减下来” 教师2021-12-20

- 郑济高铁郑濮段首个动力“心脏”送电 其他2021-12-20

- 河南印发紧急通知 即日起至明年2月底开展2021-12-20

- 降温!暴雪!本周河南气温将出现今年入冬以2021-12-20

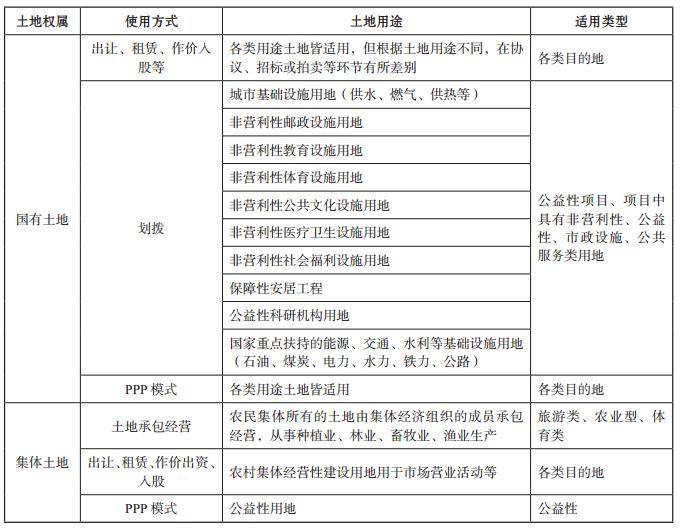

- 绿维文旅:土地开发与运营要点2021-12-20

- 颠覆级豪华改装登场,风行M7领爵款演绎豪华2021-12-20

- 借力清华大学课题研究 顾家家居与高校年轻2021-12-20

- 14万起售即豪华,进阶MPV世家焕新力作东风2021-12-20

- 周口小学生被校长拍打头部后病发 校长是否2021-12-20

- 太揪心!山西孝义透水事故获救人员讲述被困2021-12-20

- 国家卫健委:昨日新增本土确诊病例37例,其2021-12-20

- 浙江省新增确诊病例12例,其中杭州市1例、2021-12-20

- 浙江昨日新增本土确诊病例10例 境外输入确2021-12-20

- 内蒙古昨日新增境外输入确诊病例7例2021-12-20

- 香港特区政府新闻公报:行政长官林郑月娥将2021-12-20

- 河南高纯石英砂提纯技术获突破 提纯二氧化2021-12-20

- 郑州一年内新增易货公司100多家 靠收服务2021-12-20

- 出山店水库移民安置工作通过国家验收 历时2021-12-20

- 鹤壁辛村遗址发现殷遗民贵族墓葬2021-12-20

- 河南省《通知》 确定175家企业为知识产权2021-12-20

- 河南出台《方案》 到2025年公民具备科学素2021-12-20

- 11月份河南全省经济运行情况发布 新兴动能2021-12-20

- 提醒!河南省2021年度文物勘探许可证年审工2021-12-20

- 2021年郑州市家政服务机构评级结果公布 142021-12-20

- 河南提前完成惠民惠农财政补贴资金“一卡通2021-12-20

- 河南发文加快补齐全民健身场地设施短板 探2021-12-20

- 2021年度河南省体育产业示范单位示范项目评2021-12-20

- 河南省住房城乡建设领域市场主体轻微违法行2021-12-20

- 郑州各级医保服务大厅重启在即 首批可办理2021-12-20