近日,拟在科创板上市的江苏微导纳米科技股份有限公司(简称“微导纳米”)首次发布招股说明书(申报稿),企业IPO开启新征程。《经济参考报》记者注意到,报告期(指2018年、2019年、2020年和2021年1-9月,下同)内,微导纳米业绩增长稳定,但经营活动产生的现金流波动较大,存货增长较快,存在存货跌价等风险。此外,微导纳米IPO申报前一年内,多家公司突击入股。

业绩稳健增长 客户集中度高

招股书显示,微导纳米以原子层沉积技术为核心,主要从事先进微、纳米级薄膜沉积设备的研发、生产和销售,向下游客户提供先进薄膜沉积设备、配套产品及服务。

财务数据显示,微导纳米报告期内实现营业收入分别为4191.06万元、21581.56万元、31255.41万元和23084.44万元,其中2019年、2020年同比增长414.94%和44.82%;同期实现归母净利润分别为-2827.47万元、5455.11万元、5701.44万元和2055.48万元。对此,微导纳米表示,公司2019年净利润转正,2020年起加大人才引入力度和产品应用领域拓展并取得积极成果,虽然营业收入呈增长态势,但因费用金额上升,净利润水平有所波动。

鉴于此,微导纳米在招股书中提示风险称,报告期内,公司在光伏领域持续投入的同时,在半导体等其他领域也加大了新产品的研发力度,因此研发投入和费用规模持续增加。如果未来由于新产品开发持续投入但未能及时实现产业转化,或出现市场竞争加剧、下游客户投资需求变化等情形,可能使公司面临一定的经营压力,从而导致公司未来业绩存在大幅波动甚至出现亏损的风险。

值得肯定的是,报告期内,微导纳米毛利率整体保持稳定,各期分别为52.09%、53.97%、51.89%和54.02%,高于同期可比上市公司均值。“光伏市场发展迅速,公司适时推出的光伏领域原子层沉积技术设备契合了市场需求,对公司产品定价及取得较高毛利率有积极作用”,微导纳米表示,公司设备改造服务附加值较高,半导体领域设备技术优势突出等也是重要原因。

不过,微导纳米报告期内客户集中度较高,公司对前五名客户的销售金额合计分别为4188.23万元、13221.75万元、29893.03万元、19755.86万元,占公司主营业务收入的比例分别为99.95%、61.28%、95.66%和85.73%。微导纳米表示,报告期内,公司已实现销售收入的主要客户群体包括晶硅太阳能电池片生产企业、半导体厂商及验证平台等,如果公司未来无法进一步开拓新的客户及新的业务领域,或部分客户经营情况不利,或由于选择其他技术路线,从而降低对公司产品的采购,将会影响公司的财务业绩。

存货增长较快 流动性靠“输血”

伴随着业绩增长,微导纳米经营活动产生的现金流量净额却呈现波动趋势,与净利润增长情况存在一定差异。报告期内,微导纳米经营活动产生的现金流量净额分别为1620.79万元、-4384.19万元、827.59万元、-3751.91万元。

微导纳米解释称,公司产品交付、验收周期较长,需要为采购和生产提前支付现金,且一般采用“预收款-发货款-验收款-质保金”的模式分阶段收取货款,收款和收入确认存在一定的时间差异。此外,公司专用设备产品验收周期相对较长,因此占用资金较多,该趋势对公司流动性存在一定的负面影响。

报告期各期末,微导纳米存货分别为23254.10万元、27355.57万元、34315.42万元和44255.40万元。微导纳米为此在招股书中提示风险称,存货账面价值较高,主要是由于发出商品的验收周期相对较长导致,公司已按照会计政策的要求并结合存货的实际状况计提了存货跌价准备,但仍不能排除市场环境发生变化或其他难以预计的原因,导致存货无法顺利实现销售,或者存货价格出现大幅下跌的情况,使得公司面临存货跌价风险。

除经营活动产生的现金流量净额波动外,微导纳米投资活动现金流量净额同样出现波动,报告期各期分别为-2698.63万元、958.08万元、-3484.44万元和-49770.00万元。微导纳米解释称,投资活动现金流入主要是理财投资的本金和收益收回,投资活动现金流出主要是公司理财投资相关现金支出以及购买机器设备等固定资产支出。

不过由于外部筹资,微导纳米的流动性得到了缓解。微导纳米表示,报告期内,公司筹资活动产生的现金流量净额分别为4262.88万元、13319.72万元、35760.78万元、22897.26万元,其中筹资活动现金流入主要是历次增资收到的股权投资款、取得银行借款收到的现金,筹资活动现金流出主要是偿还银行借款支付的现金。

微导纳米在招股书中坦言,由于订单增长以及发出商品验收周期较长,从而导致存货规模增加,且预收款项不足以完全覆盖公司为订单生产所支付的全部成本和费用。从短期看,公司流动性风险较小;但从中长期看,若经营性现金流持续不佳,可能对自身业务发展造成较大不利影响。

本次IPO,微导纳米拟募资10亿元,主要用于基于原子层沉积技术的光伏及柔性电子设备扩产升级项目、基于原子层沉积技术的半导体配套设备扩产升级项目、集成电路高端装备产业化应用中心项目和补充流动资金。其中,补充流动资金预计金额为1.5亿元。

对于募资补充流动资金的原因,微导纳米表示,随着光伏等行业持续发展,带动了装备市场和公司业务的增长,通过补充流动资金可以满足公司购买原材料、产品生产以及日常运营需求,能够有效提高公司的偿债能力,降低公司流动性风险,并对公司研发投入和人才队伍建设给予有力的支持。

多机构突击入股 公司存对赌风险

招股书显示,在首次申报前一年内,微导纳米合计出现了5家新增股东,分别是无锡高新区新动能产业发展基金(有限合伙)、中小企业发展基金(绍兴)股权投资合伙企业(有限合伙)、江苏疌泉君海荣芯投资合伙企业(有限合伙)、珠海高瓴航恒股权投资合伙企业(有限合伙)和北京高瓴裕润股权投资基金合伙企业(有限合伙)。微导纳米表示,本次增资价格为每股18.4348元,合计增资1.9亿元,该增资价格系充分考虑了公司未来的发展前景后,由投资者与公司协商确定。

值得投资者重点关注的是,微导纳米IPO还存在对赌协议风险。2019年12月,上海君联晟灏创业投资合伙企业(有限合伙)等与微导纳米及实控人王燕清等,签署了《关于江苏微导纳米科技股份有限公司的增资协议》《江苏微导纳米科技股份有限公司的股东协议》,协议约定了关于相关新增机构股东的特殊权利条款。记者注意到,相关增资方约定的相关特殊权利主要包括股权回购、共同售股权、优先购买权/优先认购权、股权转让限制、反稀释、优先清算权、最优惠待遇等条款。

微导纳米为此提示风险称,2020年5月、2021年11月,各方分别签署了《江苏微导纳米科技股份有限公司的股东协议之补充协议》《江苏微导纳米科技股份有限公司的股东协议之补充协议二》,约定相关新增机构股东放弃相关特殊权利条款,但同时附有在发行人未能在约定时间内实现合格IPO的自动恢复条款,如果发生特殊权利条款恢复效力的情况,公司实际控制人的回购义务将触发,现有股东持股比例可能发生一定变化。

-

世卫组织:全球累计新冠确诊病例达474659674例

头条 22-03-25

-

两部门明确2022年粮食生产重点工作及一揽子支持政策

头条 22-03-25

-

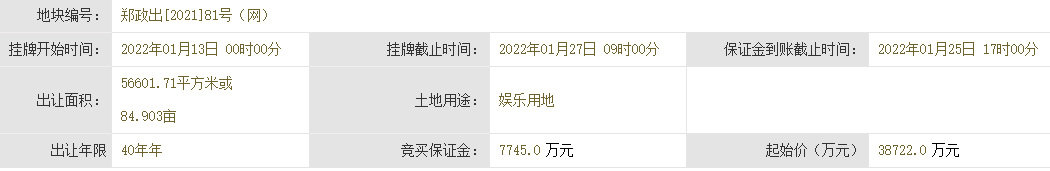

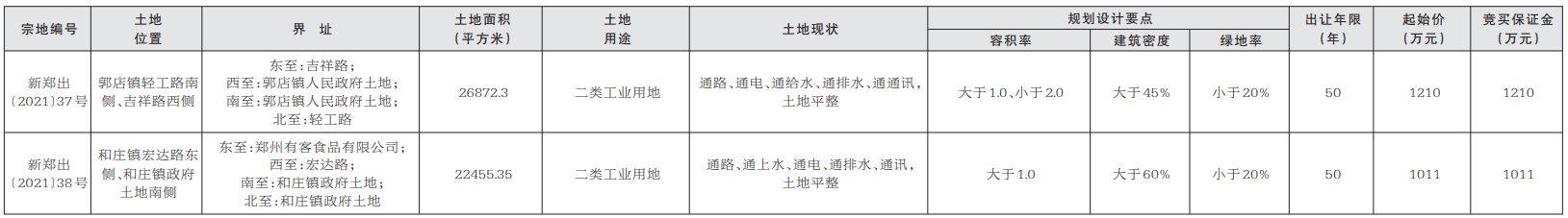

总投资约10亿元,占地约145亩,郑州将新增一家小微企业园

头条 22-03-25

-

刚刚通报!开封市杞县新增1例确诊病例

头条 22-03-25

-

今年前两月社会物流总额51.8万亿元,同比增长7.2%

头条 22-03-25

-

河南:考生因疫情无法参加高考体检可申请缓检

头条 22-03-25

-

国家卫健委:昨日本土新增1301+3489

头条 22-03-25

-

河南公检法联合发布通告:任何企业不得在疫情防控期间哄抬物价

头条 22-03-25

-

总投资4.24亿元,商丘将再建一个生态湿地公园,占地约963亩

头条 22-03-25

-

吉林省昨日新增1110例本土确诊病例和900例本土无症状感染者

头条 22-03-25

-

河南昨日新增本土确诊病例10例

头条 22-03-25

-

河南村庄规划新标准!未来,你的老家会变成这样→

头条 22-03-25

-

东航坠机事故:你关心的问题,最新权威回应来了

头条 22-03-25

-

420家上市公司1274位独董去年人均薪酬9.3万元

头条 22-03-25

-

立方风控鸟·早报(3月25日)

头条 22-03-25

-

皮海洲:中概股回购利于维护中概股的品牌形象

头条 22-03-25

-

河南将打造数条1号旅游公路,相关规划编制中

头条 22-03-24

-

郑州发布50号通告!规范黄码人员管理服务

头条 22-03-24

-

洛阳科创基金投资企业A股上市,另一投资企业拟今年IPO

头条 22-03-24

-

豫东南高新技术产业开发区建设领导小组工作会议召开 加快组建管委会和公司

头条 22-03-24

-

多省竞逐预制菜新赛道,河南如何脱颖而出?| 豫见预制菜②

头条 22-03-24

-

安阳市汤阴县发现1例无症状感染者

头条 22-03-24

-

兰考县金融机构年内新增中小微企业贷款2278笔,金额10.76亿元

头条 22-03-24

-

立方风控鸟·晚报(3月24日)

头条 22-03-24

-

中国首家全球代码发行机构中西部中心落地郑州

头条 22-03-24

-

漯河郾城区公布1例确诊病例活动轨迹

头条 22-03-24

-

洛阳市洛龙区与郑州银行洛阳分行签订战略合作协议

头条 22-03-24

-

安阳钢铁子公司拟开展6亿元融资租赁业务

头条 22-03-24

-

河南通许县发现大规模地热资源,相当于29.5亿吨标准煤

头条 22-03-24

-

郑州机场航班将“换季”,部分城市航班公交化趋势更为明显

头条 22-03-24

-

焦作新增无症状感染者3例!本轮疫情累计报告12+16

头条 22-03-24

-

河南前两月财政总收入1256亿元,增长4.2%

头条 22-03-24

-

民航局:将按照规定邀请需要相关方参加事故调查工作

头条 22-03-24

-

民航局回应机头是否垂直向下砸向地面

头条 22-03-24

-

因工作调动,王江辞去建设银行副董事长、执行董事等职务

头条 22-03-24

-

外汇局:2021年末,我国银行业对外金融资产15310亿美元

头条 22-03-24

-

光大银行董事长李晓鹏辞任

头条 22-03-24

-

两部门联合发文:对小规模纳税人免征增值税

头条 22-03-24

-

2021年郑州物流业增加值首破千亿元,今年将锚定“11224”

头条 22-03-24

-

正商实业1.68亿元竞得登封市63.12亩住宅用地

头条 22-03-24

-

氢能中长期规划印发,相关概念股翻红,河南机遇有哪些?

头条 22-03-24

-

商务部:希望美方尽快取消全部对华加征关税

头条 22-03-24

-

刚刚!开封发布最新通报:杞县新增1例确诊病例

头条 22-03-24

-

总投资2.2亿元,河南省首个医疗方舱制造基地项目开工

头条 22-03-24

-

漯河临颍县发现2例初筛阳性人员

头条 22-03-24

-

中原证券在香港成功发行1亿美元债券

头条 22-03-24

-

开封首笔制造业新三板股权质押贷落地 300万元贷款16天到账

头条 22-03-24

-

首批12家人力资源服务出口基地“出炉”

头条 22-03-24

-

精测电子独董鲁再平失联!已连续两次缺席会议,公司回应

头条 22-03-24

-

郑州市出台《深化市与区县(市)财政体制改革方案》

头条 22-03-24

-

美国恢复352项中国进口商品关税豁免

头条 22-03-24

-

总投资3332亿!濮阳今年确定重点项目314个

头条 22-03-24

-

河南省昨日新增本土确诊病例10例,分布在周口、开封、焦作

头条 22-03-24

-

由盈转亏!海底捞2021年收入增长43.7%,亏损41.6亿元

头条 22-03-24

-

漯河临颍县紧急通告!所有干部职工居家办公,公交车等暂停营运

头条 22-03-24

- 业绩稳健增长客户集中度高 微导纳米IPO存2022-03-25

- 纽克斯报告期内境外收入占比较高 主要营业2022-03-25

- 报告期内应收账款快速增长 百康光学因未披2022-03-25

- 珠城科技主要业绩呈稳健增长趋势 实控人多2022-03-25

- 中国有色金属工业协会发声:加快“走出去”2022-03-25

- 百余中央部门晒账本 压减一般性支出过好“2022-03-25

- 扩大高水平对外开放 推动外贸外资平稳发展2022-03-25

- “淡季不淡”煤炭增产举措频出 能源保供稳2022-03-25

- 商务部:多措并举为中小微外贸企业纾困解难2022-03-25

- 体验智慧带来的快乐,捷途X90子龙智能座舱2022-03-25

- 两部门:支持小微企业发展 对增值税小规模2022-03-25

- 报告显示: 前两月电子制造业继续领跑全国2022-03-25

- 内蒙古:开展学校疫情防控专项督导检查 筑2022-03-25

- 甘肃天水:为高校疫情防控加码助力 筑牢高2022-03-25

- 北京:校外机构学科类培训材料内容要科学准2022-03-25

- 沪昆普客上线安六铁路联络线开展现场踏勘2022-03-25

- 谭炯副省长赴广电系统检查安全稳定工作2022-03-25

- 安顺市全力以赴抓好社会事业项目推进落实2022-03-25

- 昔日“水淹坝”今朝“致富田”2022-03-25

- 铜仁市沿河土家族自治县2022年科特派工作正2022-03-25

- 2022年强基计划招生工作启动 新增3所试点高校2022-03-25

- 广西钦州:为教育发展提供人才保障 为教育2022-03-25

- 上海2022年体育中考统一测试暂停 相应成绩2022-03-25

- 河北省组织实施中小学美育浸润行动 让有质2022-03-25

- 山东7项举措提高教师管理效能 激发教师队2022-03-25

- 教育部组织高校师生开展迎接学习宣传党的二2022-03-25

- 商城县达权店镇:三三得“久”工作法促“小2022-03-25

- 世卫组织:全球累计新冠确诊病例达474659674例2022-03-25

- 省人大常委会调研组来郑调研 要充分发挥立2022-03-25

- 两部门明确2022年粮食生产重点工作及一揽子2022-03-25