【大河报·大河财立方】(记者 丁倩)截至10月30日晚,12家股份制银行2022年三季报全部公布完毕,其中A股上市的股份制银行共有9家。

从三季报数据来看,9家股份制银行的资产总规模均实现正向增长,合计超60.82万亿元,营收合计1.22万亿元,净利润合计4019.36亿元。

值得关注的是,招商银行以1069.22亿元的净利润领跑9大股份制银行,也实现首次在前三季度净利润跻身千亿规模阵营。

(资料图片)

(资料图片)

9家股份制银行资产规模平稳增长

平安银行盈利增速领跑

作为我国商业银行体系中的重要组成部分,股份制银行可以说是一支富有活力的生力军。随着2022年第三季度报告的相继发布,9家A股上市的股份制银行纷纷亮出成绩单。

整体而言,绝大多数股份制银行的资产规模、营业收入、归母净利润等指标实现不同程度正向增长。其中,招商银行无论是资产规模、营业收入,还是归母净利润,均遥遥领先。

从资产规模来看,招商银行和兴业银行均突破9万亿元,位居前两位;中信银行、浦发银行分别以8.62万亿元、8.43万亿位居第三、第四位;民生银行以7.13万亿元位居第五位;以上市时间为标准,作为9家股份制银行中最年轻的银行,浙商银行以2.54万亿元资产规模位列最后,但较上年度末,浙商银行总资产以11.21%的增速领跑9大股份制银行。

随着资产规模的扩大,9家股份制银行有8家实现营业收入稳步增长的趋势。其中,7家股份制银行营收总额超过千亿元,分别是招商银行、兴业银行、中信银行、浦发银行、平安银行、光大银行、民生银行。值得一提的是,招商银行是唯一一家前三季度营收超两千亿的股份制银行,为2648.33亿元。

从营收同比增速来看,浙商银行以18.06%的增速领跑,也是唯一一家营收增速为两位数的股份制银行;民生银行则以-16.87%的增速,成为唯一一家营收降幅两位数的银行。

与较为平均的营收增速相比,9家股份制银行的利润额及增速分化持续加大。招商银行是唯一一家归母净利润超千亿的股份制银行,兴业银行以718.08亿元的利润位居第二。中信银行、浦发银行归母净利润均超过400亿元,分别排第三、第四。华夏银行、浙商银行归母净利润均不足200亿元,依次居第八、第九。

就归母净利润增速来看,9大股份制银行中,利润增速超过两位数的有平安银行、招商银行、中信银行和兴业银行。平安银行虽不是赚钱最多的股份制银行,但以25.82%的增速领跑9大股份行,浦发银行和民生银行则双双下滑,归母净利润增速分别降低了2.59%、4.82%。资产质量向优

5家股份行不良贷款率较上年度末下降

2022年前三季度,9家股份制银行的资产质量攻坚取得明显成效,重点风险可控,“恒者恒强”的特征更加凸显。同时,在当前复杂环境下,9家股份行持续探索稳健发展的有效路径。

报告期内,9家股份制银行不良贷款余额共计4630.58亿元,相比上年度末整体增加144.75亿元。中信银行、浦发银行、民生银行3家股份制银行在今年三季度实现不良贷款余额和不良贷款比率双降,资产质量保持向好态势。招商银行是唯一一家不良贷款比率不足1%的股份制银行。

就不良贷款余额而言,中信银行不良贷款余额降幅最大,减少27.10亿元,其次为浦发银行,减少15.90亿元;招商银行增幅最大,增加62.26亿元,兴业银行紧跟其后,增加42.49亿元。较上年度末,共有5家股份银行不良贷款比率下降,分别是中信银行(-0.12%)、浦发银行(-0.08%)、民生银行(-0.05%)、光大银行(-0.01%)和浙商银行(-0.06%)。

金融机构人民币存贷款余额,是衡量一个地区不同群体经济活跃程度的一个重要参考指标。在当前复杂环境下,透过银行的存贷款余额增幅情况,一定程度上可以洞悉社会个体或机构收支、生产经营情况。

9家股份制银行三季报显示,报告期内,贷款总额共计35.62万亿元,存款总额共计36.62万亿元,几乎持平。相比上年度末,9家股份制银行贷款总额增加2.02万亿元,存款总额增加3.17万亿元。

具体到各家银行存贷款情况,招商银行贷款总额5.99万亿元、存款总额7.09万亿元,分别领跑9大股份银行。同时,相比上年度末,招商银行也是存贷款总额增幅最大的股份制银行。深入发力数字化转型

光大银行前三季度科技投入37.29亿元

2022年三季度报告中,股份制银行普遍强调提升数字化经营能力的重要性,将数字化转型提升到更加重要的战略地位,以更好地把握数字经济发展大潮,应对同业竞争激烈态势。

记者梳理发现,在报告期内,光大银行科技投入37.29亿元,同比增加7.28亿元,增长24.26%;全行科技人员3030人,比上年末增加669人。

招商银行则以打造“最强金融科技银行”为目标,保持金融科技建设投入规模,不断夯实科技基础,加速推进数字化转型步伐。

浦发银行持续推进数字化转型,面向“全用户”、贯穿“全时域”、提供“全服务”、实现“全智联”的“全景银行”建设进入新阶段。

民生银行则表示,数字化转型进入全面推进和提速阶段,在数字化产品方面,新增交易银行“薪福通”医保社保代发模式,打造手机银行乡村版、亲子版,率先支持企业使用银行账户直接发放数字人民币薪资,创新手机银行“一键查数币钱包”等数字人民币应用,新增“自主记账云”。

疫情之下,实体经济链上的中小微企业普遍生存不易。浙商银行通过“数字化改革+场景化应用”,打造“行业化+嵌入式”的供应链金融服务模式,构建覆盖主流场景的供货通、应收通、订单通、分销通“供应链金融综合服务应用”,推动产业数字化升级和高质量发展。

强化服务实体

浙商银行制造业贷款占比

连续两年位列股份制银行首位

服务实体经济对于银行而言,既是“必修课”也是“试金石”。作为支持中小微普惠金融业务的重要金融力量,股份制银行不断下沉服务,其普惠金融贷款成绩在2022年前三季度中表现不俗。

其中,浦发银行截至报告期末,普惠两增口径贷款余额3647.39亿元,普惠两增口径贷款户数28.03万户;中信银行在重点领域投放稳健,截至报告期末,对公绿色信贷和战略性新兴产业对公贷款余额分别为3132.38亿元和3831.28亿元,较上年末分别增长56.71%和24.33%,增速高于对公贷款平均增速。

光大银行普惠小微贷款、中长期制造业贷款、绿色贷款比上年末分别增长27.65%、29.60%、46.02%,均高于各项贷款平均增幅。

截至9月末,浙商银行投向制造业贷款余额达2345.24亿元,制造业贷款占比连续两年位列股份制银行首位,普惠型小微贷款余额2674.31亿元,较年初增加308.78亿元。平安银行2022年前三季度,普惠型小微企业贷款累计发放额3303.47亿元,同比增长25.5%。

总体而言,2022年前三季度,9家A股上市股份制银行整体发展更趋稳健,面对当前及下一阶段依然复杂严峻的内外部环境,将继续发挥在国家经济和金融活动中的中坚力量。

责编:王时丹 | 审核:李震 | 总监:万军伟

-

当前视讯!A股股份制银行三季报收官!营收合计超1.22万亿,服务实体经济再加码丨拆财报 拼经济⑫

头条 22-11-01

-

每日聚焦:独家回应 | 富士康科技集团:726房间事件系恶意剪辑拼凑,集团已报警处理

头条 22-11-01

-

A股城商行三季报出炉!谁在领跑,哪家营收净利双降?丨拆财报 拼经济⑬

头条 22-11-01

-

A股农商行三季报披露!两家资产规模超万亿,6家不良率低于1%|拆财报 拼经济⑭

头条 22-11-01

-

世界观焦点:立方风控鸟·晚报(11月1日)

头条 22-11-01

-

热资讯!郑州经开投资发展有限公司25亿元私募债获受理

头条 22-11-01

-

世界快讯:郑州市消费者协会发布“双十一”消费提示

头条 22-11-01

-

快报:休闲零食企业三季度业绩冷热不均:渠道成为核心竞争力

头条 22-11-01

-

今日热文:现货黄金连续8个月走跌 年底是否持续跌跌不休?

头条 22-11-01

-

焦点快报!好想你上榜!2022年上市公司监事会最佳实践案例获奖名单揭晓

头条 22-11-01

-

世界快看点丨中基协:9月末私募资管产品规模15.84万亿元,环比减少逾2000亿元

头条 22-11-01

-

王凯调度指导航空港区疫情防控工作

头条 22-11-01

-

环球消息!信阳通过最新人事任免名单

头条 22-11-01

-

湖南发布2022年制造业质量标杆名单

头条 22-11-01

-

总投资182.86亿元,里程141公里!河南两条高速可研报告等项目招标

头条 22-11-01

-

世界讯息:大商所携手九三集团推出基差贸易大豆交易专区

头条 22-11-01

-

全球消息!光大证券新董事长首次重大人事调整:研究所所长出掌上海分公司

头条 22-11-01

-

推动交通运输与氢能融合发展的思考 | 龙志刚专栏

头条 22-11-01

-

【世界报资讯】湖南公示25家重点工业行业能效头雁入围企业 | 名单

头条 22-11-01

-

国家发改委:近期将投放今年第7批中央猪肉储备

头条 22-11-01

-

环球今亮点!创历史新高!济源市场主体总量突破100000户

头条 22-11-01

-

简讯:三季报公募、险资、社保和QFII主力持仓全景曝光:5万亿聪明钱投向何方?

头条 22-11-01

-

速讯:碧桂园文商旅集团落子安阳首个轻资产项目

头条 22-11-01

-

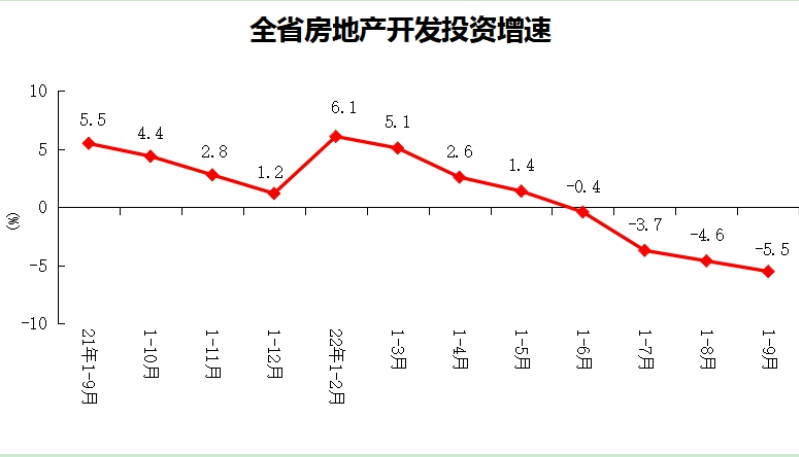

环球关注:浙江省前三季度GDP55750亿元,同比增长3.1%

头条 22-11-01

-

致郑州经开区居民朋友的一封信

头条 22-11-01

-

焦点热文:五部门发布虚拟现实产业规划:培育100家骨干企业,力争规模超3500亿元

头条 22-11-01

-

腾讯大股东Prosus:有关中信组团收购腾讯股份的消息不实

头条 22-11-01

-

热点评!史上最豪!214家公司789亿港元回购

头条 22-11-01

-

南阳市前三季度GDP为3460.79亿元,同比增长5.0%

头条 22-11-01

-

每日热讯!全省首家!许昌获批创建国家级示范区

头条 22-11-01

-

环球快资讯丨近50城调整认房认贷政策:结清首套房贷可执行首套贷款政策

头条 22-11-01

-

今日要闻!重磅:中国最强私募基金榜单刚刚揭晓!

头条 22-11-01

-

世界速看:宁德时代:四川时代将成为洛阳钼业间接第二大股东

头条 22-11-01

-

全球速看:“梦天”开启收官战 “河南制造”再立功

头条 22-11-01

-

快看点丨"涨声"一片!42只科创板做市股票,33只首日上涨!券商期待业务扩容

头条 22-11-01

-

河南昨日新增本土无症状感染者91例

头条 22-11-01

-

全球简讯:国家卫健委:昨日新增本土确诊病例498例,新增本土无症状感染者2221例

头条 22-11-01

-

当前视点!空间站梦天实验舱与空间站组合体在轨完成交会对接

头条 22-11-01

-

精选!隔夜欧美·11月1日

头条 22-11-01

-

环球报道:郑州市市长何雄:科学精准综合施策高效服务 筑起疫情防控坚固防线

头条 22-11-01

-

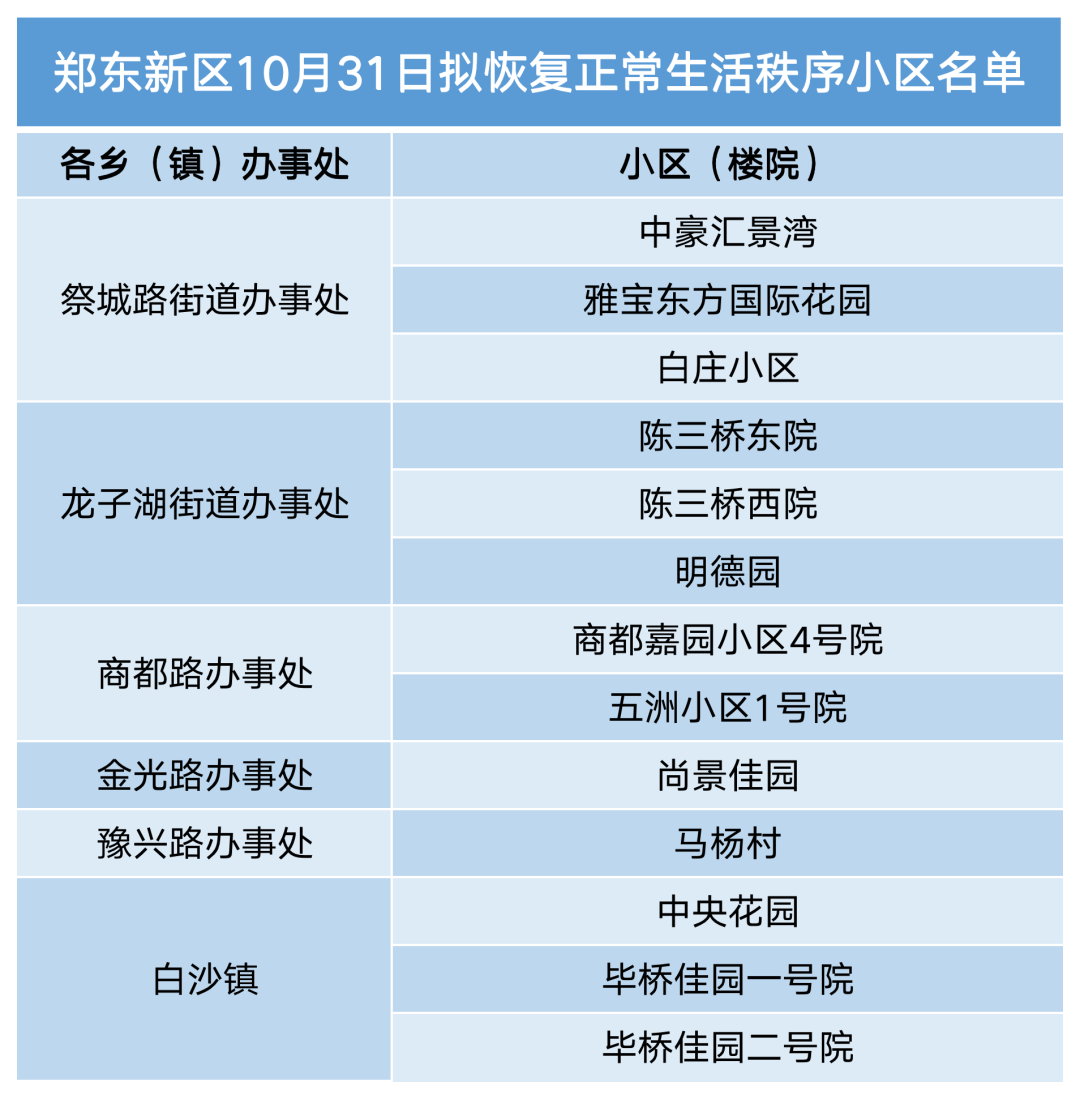

天天视讯!郑州市新冠肺炎疫情防控指挥部办公室关于调整管控区域有序恢复正常生产生活秩序的通告

头条 22-11-01

-

天天日报丨@千万市民的第九封家书:每一个你,始终是我们砥砺前行的动力

头条 22-11-01

-

世界滚动:郑东新区关于发布11月1日拟恢复正常生活秩序居民小区名单的通告

头条 22-10-31

-

今日要闻!中孚实业:拟8.26亿元收购四川一公司,将新增绿色水电铝产能

头条 22-10-31

-

环球时讯:三全食品:新产品持续增长对盈利质量贡献明显

头条 22-10-31

-

今日要闻!A股四大快递巨头Q3战报出炉,顺丰再成利润王

头条 22-10-31

-

天天微头条丨徐衣显主持召开专题会议 研究推进洛阳石化百万吨乙烯项目

头条 22-10-31

-

全球热门:东方财富:拟发行全球存托凭证 并申请在瑞士证券交易所挂牌上市

头条 22-10-31

-

立方风控鸟·晚报(10月31日)

头条 22-10-31

-

当前关注:试点规模60万吨 郑商所启动新年度“商储无忧”试点项目

头条 22-10-31

-

新华保险三季报:总资产增至近1.2万亿 同比增长6%

头条 22-10-31

-

动态:河南省委新冠肺炎疫情防控工作第二十次专题会议召开

头条 22-10-31

-

当前热议!洛阳市人大常委会任免名单:易勋任洛阳市国资委主任

头条 22-10-31

-

今日快看!王鹏任进出口银行深圳分行党委书记

头条 22-10-31

-

看点:第三季度亏损3000万元,焦作万方财务总监、董秘同日申请辞职

头条 22-10-31

- 当前视讯!A股股份制银行三季报收官!营收2022-11-01

- 每日聚焦:独家回应 | 富士康科技集团:72022-11-01

- A股城商行三季报出炉!谁在领跑,哪家营收2022-11-01

- A股农商行三季报披露!两家资产规模超万亿2022-11-01

- 世界观焦点:立方风控鸟·晚报(11月1日)2022-11-01

- 天天最新:郑州市消费者协会发布2022年 “2022-11-01

- 保交楼 稳民生|中原银行郑州分行发放全省2022-11-01

- 环球热门:“拜登曾对泽连斯基发脾气”2022-11-01

- 全国网络视听实训基地授牌仪式在马栏山举行2022-11-01

- 国防部:“和平方舟”号医院船将赴印尼2022-11-01

- 【世界报资讯】串联越秀白云花都,广州地铁2022-11-01

- 最新资讯:100 余家企业参展,全国绿色建2022-11-01

- 冷空气无缝衔接!东北气温将连创新低 华北2022-11-01

- 热资讯!郑州经开投资发展有限公司25亿元私2022-11-01

- 世界快讯:郑州市消费者协会发布“双十一”2022-11-01

- 当前关注:象·面孔丨逐梦空天的“河南力量2022-11-01

- 每日报道:全国女超联赛第13轮:建业队三球2022-11-01

- 天天观察:郑州市妇幼过渡病区14天迎来84名2022-11-01

- 【环球报资讯】明年高招河南省体育类招生专2022-11-01

- 长期吃外卖还熬夜,20 岁小伙差点失明2022-11-01

- 中国驻韩国大使邢海明吊唁梨泰院踩踏事故遇2022-11-01

- 今日报丨就梨泰院踩踏事故向公众鞠躬道歉!2022-11-01

- 世界热点!秋风起,一群大雁从这张元代古画2022-11-01

- 天天快消息!无人机扑灭超高层建筑“火灾”2022-11-01

- 今日0至15时,北京新增本土感染者15例,其2022-11-01

- 快报:休闲零食企业三季度业绩冷热不均:渠2022-11-01

- 今日热文:现货黄金连续8个月走跌 年底是2022-11-01

- 焦点快报!好想你上榜!2022年上市公司监事2022-11-01

- 世界快看点丨中基协:9月末私募资管产品规2022-11-01

- 王凯调度指导航空港区疫情防控工作2022-11-01