近日,在2021中国(北京)数字金融论坛上专家指出,在数据要素、数字技术等“新动能”催化下,以数字金融、智慧金融为典型代表的金融科技为金融业转型升级与高质量发展提供了“新方略”;“十四五”规划纲要则为金融科技的发展谋定了前进方向,擘画了蓝图愿景。

在“金融科技”快速发展和渗透的大背景下,我国银行业正在进入一个数字化、智能化、生态化时代。在百融云创看来,持续加大对数字科技的布局力度,通过借助科技手段增强获客能力,能够有效降低运营成本,提升风控水平,通过加快数字化转型提高银行等金融机构核心竞争能力。

作为中国领先的独立AI技术平台,百融云创深耕数字技术,基于人工智能、云计算等先进技术和深刻的行业洞察力,能够向银行等金融机构提供全方位的营销赋能和风控赋能,快速夯实提升金融机构自身的数字化转型能力,带动其业务发展。

精准营销方面,百融云创运用行业内先进的图算法和分群算法构建模型,可以帮助金融机构实现差异化营销,并构建家庭微型经济圈、社交经济圈,实现营销杠杆作用。同时,百融云创以数字化重塑银行业务发展,改变银行过去以单项业务竞争的营销方式,实现多业务联动营销,形成营销合力,为银行提供更多综合性金融问题的解决方案。

智能风控方面,百融云创依托自身丰富的产品线、本地化服务、更贴近应用场景等诸多优势,可以为金融机构提供贯穿客户全生命周期的智能风控产品和服务,实现从贷前流量筛选、贷中动态监测机制、贷后分层筛选管理,在风控全流程有效地帮助金融机构控制风险、降低不良率。

具体来说,在贷前准入环节,百融云创AI反欺诈技术覆盖语音文字识别、自然语言处理、机器视觉和知识图谱等前沿技术,设备指纹、关系图谱等核心反欺诈产品可有效帮助金融机构防范黑产和团伙欺诈,大幅提高了金融机构事前欺诈识别率、欺诈应对效率以及事后欺诈案件挖掘效率。

在贷中监测环节,百融云创提供的号码状态核查,可及时对联系异常的信息进行预警。同时,也可以根据原有策略对贷款客户进行策略重审,关注风险变化情况,将风险前置,提前对接后续策略。此外,还可以利用贷款客户的历史数据和行为特征等制定贷中行为评分模型,对客户划分风险等级,实行不同的贷中风险管控措施。

在贷后管理环节,百融云创自主研发的智能语音机器人“百小融”,支持超过多轮的精准回答交互,语音识别及语义理解准确度高。使用百融智能语音机器人,可以替代超过80%的人工触达工作量,而且客户在通话时的感知与真人几乎一样,为原有流程节省了大量的成本。

当前,数字化转型已成为金融业发展大势所趋,百融云创将继续深耕人工智能等技术,不断创新产品和服务,助力金融机构营销、风控、运营等业务数字化升级。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

-

美国爸爸辅导孩子写汉字气到崩溃一行字写了3小时!网友:这跟国籍无关

头条 22-01-20

-

绝望! 女子隔离14天通过监控看狗子把家拆完 网友:感到“崩溃”

头条 22-01-20

-

辽宁沈阳男子冬天醉卧路边冻掉4根手指!网友:多亏被人发现

头条 22-01-18

-

重庆一孕妇剪毁婚庆店内32件婚纱礼服当事人发文

头条 22-01-17

-

中国空间站与国际空间站一张对比图火了 网友直呼:画面引起舒适

头条 22-01-13

-

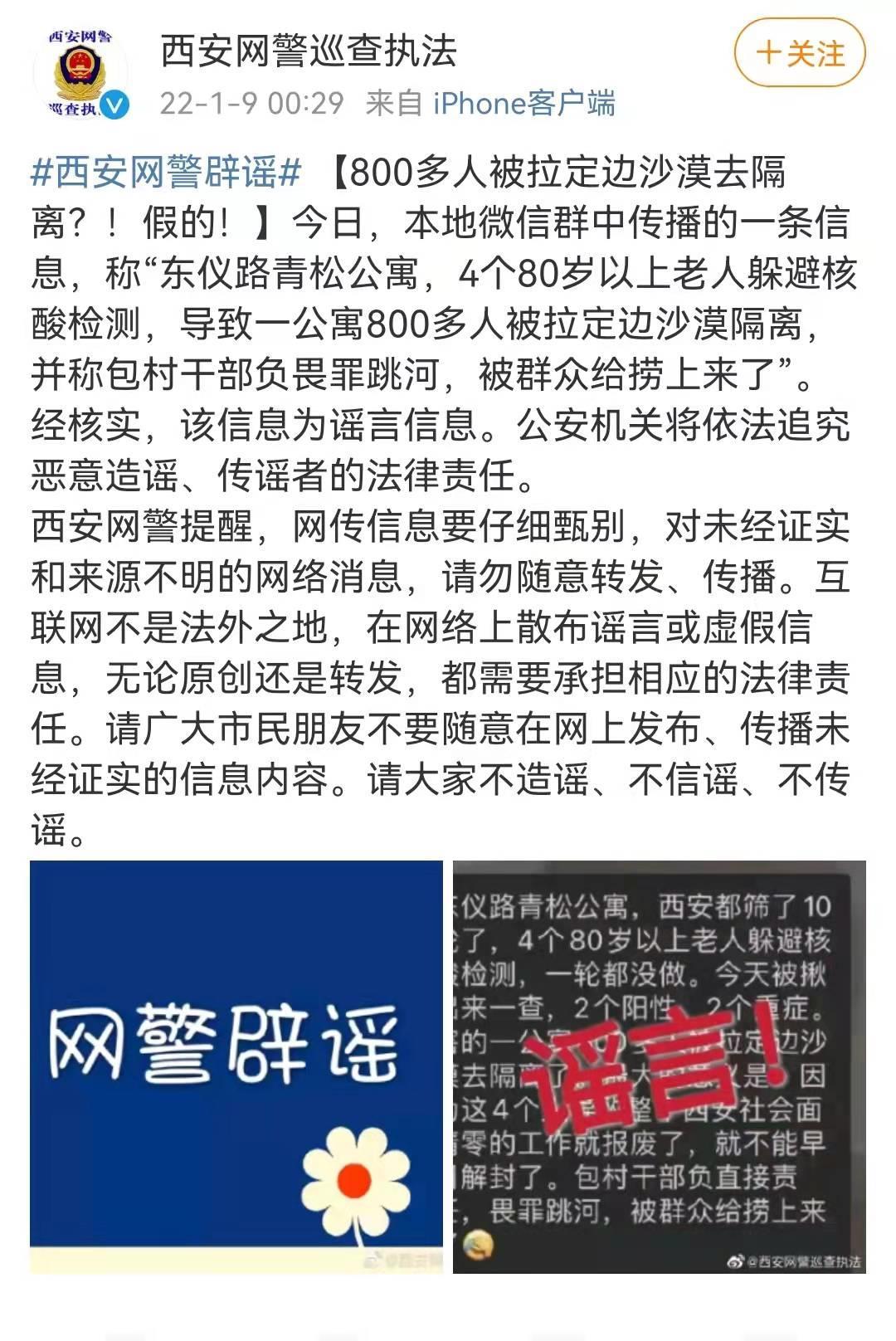

辟谣!800多人被拉定边沙漠去隔离?西安网警:假的!

头条 22-01-11

-

生日蛋糕上插满课本男孩崩溃大哭 妈妈:想提醒他好好复习

头条 22-01-11

-

男子地铁摸女性屁股被扇3分钟耳光?警方通报

头条 22-01-06

-

天津高速现驼鸟奔跑 官方回应:系车主运输途中不慎掉落已被车主领回

头条 22-01-05

-

长得挺特别!菠萝味草莓一斤150元 网友:直接买个菠萝吃不好吗

头条 22-01-05

-

“秦始皇”做核酸珍贵画面流出?逗乐网友!调侃:“秦始皇也要核酸了!”

头条 21-12-31

-

985大学硕士妈妈吐槽儿子是学渣:他爸气得2次心梗!以后只希望孩子健康成长

头条 21-12-31

-

查干湖“头鱼”拍出299.9999万的天价!网友:怎么吃才体现它的身价

头条 21-12-29

-

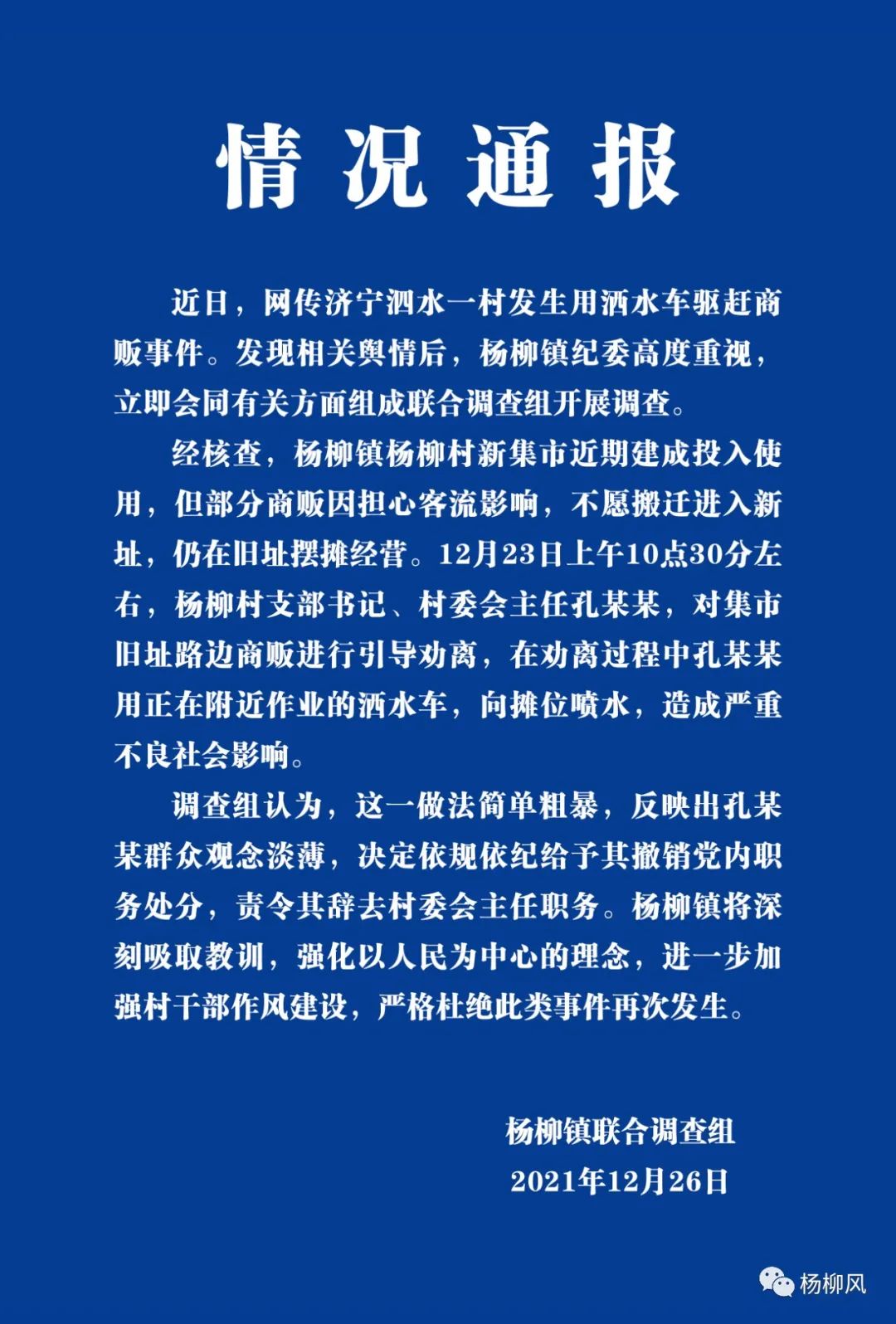

村主任用洒水车向摊位喷水?官方回应:责令其辞去村委会主任职务

头条 21-12-27

-

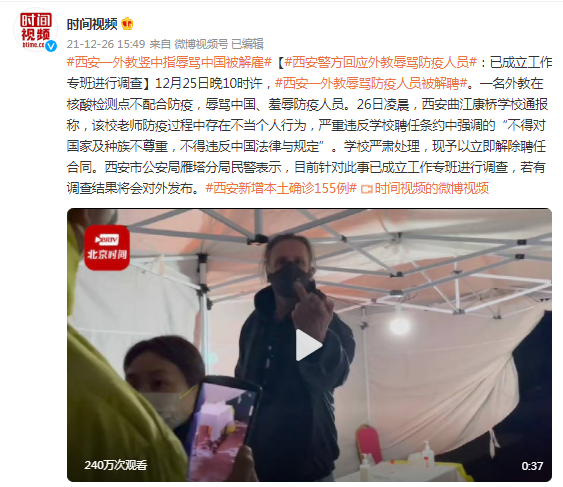

“外教辱骂防疫人员”,西安警方回应:已成立工作专班进行调查

头条 21-12-27

-

破防了!91岁奶奶和8岁猫咪的对话让人泪崩 网友:祝愿老人健康长寿

头条 21-12-23

-

5岁女童配合消防员教科书式自救 网友点赞:很勇敢!

头条 21-12-23

-

大爷被困电梯淡定唠嗑等救援 网友:为大爷的冷静沉着点赞!

头条 21-12-22

-

男子4万元存款18年后却被银行告知存款已被支取仅剩10块钱 法院:银行赔!

头条 21-12-20

-

深圳一男子加油站拔油枪点燃后逃跑 警方已介入调查纵火人员已锁定

头条 21-12-17

-

这位感动千万抖音网友的河南“留虾女孩” 入选央视年度短片《2021看见笑容》

头条 21-12-17

-

泪目!95岁妈妈病床前亲吻74岁生病的女儿 网友:孩子不管多大都是妈妈的宝贝

头条 21-12-15

-

川妹子抽中50颗榴莲直呼吃不完!网友:可以共享你的负担吗?

头条 21-12-15

-

河南省政府发布2022年元旦放假通知

头条 21-12-15

-

濮阳市聚碳新材料产业联盟成立

头条 21-12-15

-

周口机场预计什么时候建好?都有到哪些城市的航线?官方回复来了

头条 21-12-15

-

预计明年超50家企业回归,瑞银称中概股H股上市将继续升温

头条 21-12-15

-

新乡发现一境外输入奥密克戎病例密接者,活动轨迹公布

头条 21-12-15

-

河南:中药配方颗粒不得在医疗机构以外销售

头条 21-12-15

-

中原环保完成发行5亿元超短融,利率2.95%

头条 21-12-15

-

南阳市政府将与中车四方所在新能源装备等领域开展深入合作

头条 21-12-15

-

郑州出台新措施:公租房可“掌上”缴租秒办理

头条 21-12-15

-

国家统计局:11月社会消费品零售总额增长3.9%

头条 21-12-15

-

中国11月规上工业增加值同比增长3.8%

头条 21-12-15

-

1207万!全年就业超额完成预期目标

头条 21-12-15

-

河南凯旺科技公开发行2396万股新股,获6321.47倍申购

头条 21-12-15

-

事关货币政策、房地产、全面注册制,一行两会划定明年工作重点

头条 21-12-15

-

隔夜欧美·12月15日

头条 21-12-15

-

多部委密集部署明年工作!三大看点值得关注

头条 21-12-15

-

立方风控鸟·早报(12月15日)

头条 21-12-15

-

医药巨头今日登陆科创板!高瓴重仓"陪伴",引入"绿鞋"机制

头条 21-12-15

-

皮海洲:临门一脚踏刹车!龙竹科技终止转板说明了什么

头条 21-12-15

-

立方风控鸟·晚报(12月14日)

头条 21-12-14

-

成渝地区双城经济圈建设2022年拟推进160个重大项目,投资约2万亿元

头条 21-12-14

-

总投资额超百亿!中建七局接连中标两个EPC总承包项目

头条 21-12-14

-

2022年部分地方债提前下达,财政提前发力稳经济

头条 21-12-14

-

信阳华信投资集团10亿元中票完成发行,利率3.70%

头条 21-12-14

-

新强联拟择机出售所持明阳智能股票

头条 21-12-14

-

洛阳新强联拟亿元入股山东拟IPO公司,持股4.50%

头条 21-12-14

-

焦作在这场推介会上现场签约28个项目,总投资240亿元

头条 21-12-14

-

河南7种轻微交通违法可免罚

头条 21-12-14

-

广州高校发现古墓考古专业出动!网友:这不巧了嘛!毕业论文自己找来了

头条 21-12-14

-

浙江乐清民警自曝37岁未婚救下轻生女子 网友:一定要最爱自己

头条 21-12-14

-

画面感太强!主人出差猫咪打开水龙头把家淹了 网友:当然是原谅它

头条 21-12-09

-

8岁双胞胎姐妹玩捉迷藏捡到20万摆地摊妈妈报警找失主 网友纷纷点赞

头条 21-12-08

- “我钱都去哪了?”2021年居民消费榜告诉你2022-01-21

- 香港果断扑杀约2000只仓鼠引发争议,港媒:2022-01-21

- 云南破获特大毒品案 姐弟三人运毒被抓获2022-01-21

- 香港美国商会最新调查:在港美企对香港前景2022-01-21

- 农业农村部:春节期间“菜篮子”产品供应总2022-01-21

- 数据看春运丨今年春运客流状况如何?天气影2022-01-21

- 天津本轮本土疫情第261-300例阳性感染者活2022-01-21

- 香港教大不再承认学生会地位2022-01-21

- 2021年北京上海GDP突破四万亿!2022-01-21

- 王嘉尔接受《环球时报》专访:“风花雪月”2022-01-21

- 21日零时解封!深圳本轮疫情首批解封封控区2022-01-21

- 网传北京“丰铭大厦因疫情被封”,当事物业2022-01-20

- 寒假到来,假期如何做好防疫?大学生能否返2022-01-20

- 天津第281-320例阳性感染者详情公布2022-01-20

- 北京市肛肠医院(北京市二龙路医院) 全员核2022-01-20

- 北京至成都航班出现疑似发动机故障信息,四2022-01-20

- 1月20日8时至20时,珠海市新增1例新冠肺炎2022-01-20

- 关于加强北京2022年冬奥会和冬残奥会期间寄2022-01-20

- 香港商业电台主持人以不当言论形容东方人被2022-01-20

- 六项举措 做好春节期间务工人员流动相关工2022-01-20

- 广西宁明第二轮全员核酸检测已出结果1648102022-01-20

- 宁波市海曙区通报1起新冠核酸检测异常结果2022-01-20

- 河南省生殖医院就20日上午发布官微内容致歉2022-01-20

- 1万吨储备菜将低于市场零售价投放 “2022022-01-20

- 山西发布道路结冰黄色预警 注意防范2022-01-20

- 坚定主心骨 汇聚正能量 为实现“两个确保2022-01-20

- 家长催婚有多拼?高校曝光学霸大数据,而评2022-01-20

- 河南院校类职业技能等级认定机构备案工作开2022-01-20

- 北京行程卡已带星,影响出行吗?2022-01-20

- 港媒:中国香港队滑雪运动员备战北京冬奥,2022-01-20